A forint viszonylag stabil tudott maradni, bár hónap közepén az erõsödés megállt és gyengülés kezdõdött, amely elsõsorban a belpolitikai bizonytalanságnak köszönhetõ. A bírósági döntések devizahiteles témakörben már egyértelmûen az adósok javára ítéltek több esetben is. Úgy tûnt, hogy a bankok számára kitûzött november elsejei határidõ után a kormány azonnal benyújtja saját devizahiteles elképzeléseit és akár egyoldalú és szélsõséges döntés születhet. Sajnos a bizonytalan helyzet továbbra is fennáll majd, hiszen a határidõ letelte után a kormány a jogi helyzetre hivatkozva nem nyújt be azonnali javaslatot az országgyûlésben. A közeljövõben továbbra sem kizárt egy radikális, kabinet által jóváhagyott devizamentõ akció.

Technikai oldal

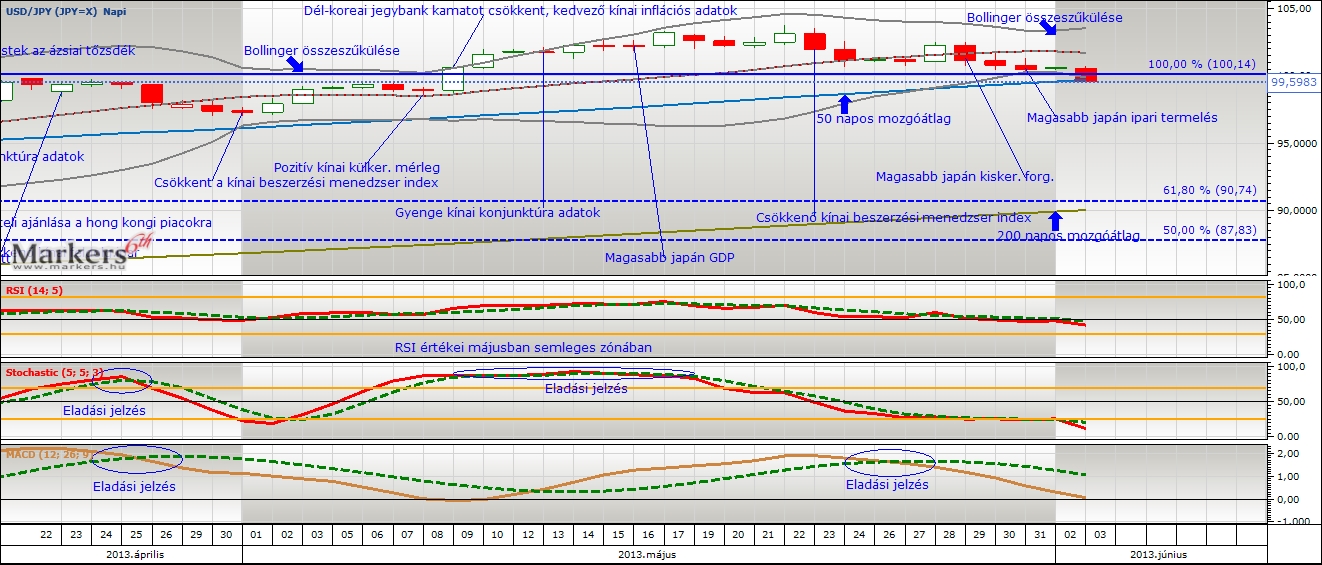

Mi történt? Komoly teljesítményt futott a forint az amerikai dollárral szemben októberben is, aztán a korrekcióban az utolsó héten a teljes gyengülés elolvadt. A kurzus továbbra is a 200 napos mozgóátlag alatt fejlõdött. A jegyzések 220 alól indultak hó elején, az árfolyam gyönyörûen fejlõdött a szeptember elejétõl fogva formálódó csökkenõ trendcsatornában. Majd október utolsó hetében a trendcsatorna alsó támaszvonaláról felfelé pattant a kurzus és meg sem állt 220-ig. A fordulatot mindhárom technikai indikátor (RSI, MACD, Slow Stochastic) együttes vételi jelzése is alátámasztotta. Ezzel az USD/HUF árfolyam kilépett a hanyatló trendcsatornából és az 50 napos mozgóátlag vonala érintetésre került.

Mi várható? A 200 napos mozgóátlag vonala alatt mozgó árfolyam alapján a forint erõsödésére lehet számítani. Ha a jegyzéseknek sikerül átszakítani a 23,6%-os (216,71) Fibonacci támaszvonalat, akkor ismét megnyílhat a tér a 0%-os (210,02) Fibonacci szint irányába, ahol utoljára tavaly októberben jegyezték a kurzust. A bikák dominanciájához a 200 napos mozgóátlag és a 61,8%-os (227,54) Fibonacci ellenállás legyõzésére van szükség.

Fundamentális oldal

Összefoglalás:

A forint viszonylag stabil tudott maradni, bár hónap közepén az erõsödés megállt és gyengülés kezdõdött, amely elsõsorban a belpolitikai bizonytalanságnak köszönhetõ. A bírósági döntések devizahiteles témakörben már egyértelmûen az adósok javára ítéltek több esetben is. Úgy tûnt, hogy a bankok számára kitûzött november elsejei határidõ után a kormány azonnal benyújtja saját devizahiteles elképzeléseit és akár egyoldalú és szélsõséges döntés születhet. Sajnos a bizonytalan helyzet továbbra is fennáll majd, hiszen a határidõ letelte után a kormány a jogi helyzetre hivatkozva nem nyújt be azonnali javaslatot az országgyûlésben. A közeljövõben továbbra sem kizárt egy radikális, kabinet által jóváhagyott devizamentõ akció.

A nemzetközi piacok risk on magatartását felülteljesítõ vállalati gyorsjelentések támogatták. Október elsõ felében az amerikai adósságplafon és költségvetési helyzetre koncentrált a piac figyelme. Az amerikai költségvetési feszültségek átmeneti lezárása után a Fed következõ ülésére fókuszáltak a kedvezõ hangulatot sugárzó pénz- és tõkepiacok. Sejteni lehetett, hogy az amerikai központi bank szerepét betöltõ Fed nem változtat a kötvényvásárlás összegén. Ugyanakkor a Fed kommentár túlságosan pozitív képet adott a gazdaságról, ezért a befektetõk megijedtek a közeljövõben esedékes monetáris szigorítástól. Ennek ellenére elemzõk véleménye alapján nem várható a mennyiségi ösztönzés korlátozása jövõ év február-március idõszaka elõtt.

Részletek: (10.07.) Az elõzetes magyar költségvetési számok szerint enyhe többlettel zárt az államháztartás szeptemberben, de a pluszt beszámítva is magasnak az idei évre betervezett hiánycél 90%-os teljesülése. A kormányzati kommunikáció szerint a decemberben befolyó adóbevételekkel teljesülni fog a 3%-os hiánycél. A pécsi bíróság egy devizahiteles javára döntött az OTP Bank egyoldalú szerzõdésmódosítása miatt. Magyarország nem adja ki a Mol vezérigazgatóját az Interpol nemzetközi elfogatóparancs alapján. A hazai álláspont szerint a magyar ügyészség nyomozása eredménytelen volt, bûncselekmény hiányában ejtették a vádat. A nemzetközi jog lehetõséget ad ilyen esetben a kiadatás megtagadására. (10.08.) A KSH közzétette az augusztusi ipari termelés számait, amely várakozások alatt, enyhén emelkedett. A külkereskedelem többlete viszont meghaladta a vártat. A Mol és a kormány megállapodtak a gáztároló állami tulajdonba vételérõl, a vételár egyelõre nem ismeretes. Egy horvát újság szerint az OTP bank 92-118 millió euróért megvásárolná a horvát postabankot. (10.10.) A vezetõ amerikai tõzsdeindexek 2% fölötti pluszban zártak, mivel egy republikánus javaslat alapján 6 hétre megemelnék az adósságplafont az Egyesült Államokban. Ennek köszönhetõen november 22-ig kellene megállapodni az amerikai politikusoknak, de a kormányzati hivatalok zárva tartanának. A forint erõsödéssel reagált a kedvezõ fejleményekre. (10.11.) Szeptemberben 1,4%-on állt az infláció a KSH szerint. Az S&P hitelminõsítõ intézet negatívra rontotta a MOL BB+ besorolását. (10.14.) Osztrák lapértesülés alapján az Európai Központi Bank elnöke tájékoztatta a magyar kormányt az egyoldalú devizahiteles mentés kockázatairól. (10.15.) Az elõzetesen közöltnek megfeleltek a KSH által publikált részletes ipari termelési adatok. (10.16.) Végre megegyeztek a republikánusok és demokraták, így január 15-ig átmeneti megoldás született az Egyesült Államok finanszírozásáról. A két fõ amerikai politikai erõ vegyesbizottságot állított fel, amelynek december 15-ig kell megállapodnia az amerikai költségvetés témakörét illetõen. (10.21.) Az október elején közölt adatoknak megfelelõen alakult a szeptemberi államháztartás egyenlege, vagyis enyhe pluszt mértek. (10.25.) A Központi Statisztikai Hivatal közleménye szerint az augusztusi kiskereskedelmi forgalom 1,4%-al bõvült az elõzetes 1,5% helyett. A Standard and Poors hitelminõsítõ változatlanul hagyta a magyar államadósság minõsítését, amely így BB maradt negatív kilátással. (10.29.) A magyar munkanélküliségi ráta 9,8%-ra süllyedt. Az MNB 3,4%-ra csökkentette az alapkamatot.